به گزارش خبرنگار مهر، نرخ بهره یکی از دغدغههای همیشگی فعالان اقتصادی است، نرخ بهره بالا معمولاً باعث افت در تولید کشور شده و رکودهای سنگین را در کشور ایجاد میکند.

هزینههای بالا برای تولید با افزایش نرخ بهره نکته دیگری است که فعالان اقتصادی بر آن تاکید میکنند، سینا سلیمانی کارشناس اقتصادی در این باره معتقد است: اخیراً بحثهای زیادی در مورد نرخ سپرده ۳۰٪ و تبعات آن در سطح جامعه اقتصادی کشور شنیده میشود و تقریباً همه بخشها اعم از صنعت، مالی، اقتصادی، بخش خصوصی و … مخالفت شدید خود را با شرایط فعلی اعلام کردند و هشدارهای بسیاری در مورد سیاستهای بانک مرکزی داده شد. اما به بیان ساده، جذب نزدیک به ۳۰۰ همت سپرده خاص با نرخ ۳۰٪ یعنی چه و چه بلایی بر سر بانکها و اقتصاد کشور خواهد آمد؟!

به عقیده سلیمانی، «بانکها به ازای ۱۰۰ تومان سپردهای که از مردم جذب میکنند، ۱۲ تومان از منابع مردم را نزد بانک مرکزی ذخیره میکنند که اصطلاحاً به آن ذخیره قانونی بانکها نزد بانک مرکزی مینامند.در حقیقتاً اگر بانکی ۱۰۰ تومان از مردم سپرده بگیرد، ۸۸ تومان آن نزد خود بانک و ۱۲ تومان نزد بانک مرکزی قرار خواهد گرفت که عملاً آن ۱۲ تومان فریز شده و نرخ سود ۱٪ به آن تعلق میگیرد. بنابراین بانکها، به ازای ۱۰۰ تومان جذب سپرده ۱٪ از بانک مرکزی بابت ۱۲ تومان ذخیره سپرده قانونی سود میگیرند، اما در واقع ۸۸ تومان آن در دسترسی بانک است! درحالی که به سپرده گذار بابت کل ۱۰۰ تومان سود ۳۰٪ پرداخت میکنند. لذا ۰.۱۲٪ نرخ سود دریافتی بابت ذخیره سپرده قانونی به بانکها تعلق میگیرد (۱۲ تومان* ۱٪= ۰.۱۲ سود سپرده قانونی که نصیب بانک میشود)»

به گفته سلیمانی، «بابت ۱۰۰ تومان سپرده مردم به سپرده گذاران ۳۰٪ سود پرداخت میکنند. لذا ۳۰ تومان سود پرداختی به مردم خواهد بود که به آن هزینه سپرده میگویند.اما در عمل، ۸۸ تومان نزد بانک باقی میماند.عملاً بانک بابت ۸۸ تومان سپرده جذب شده که در دسترسش است ۲۹.۸۸٪ به مردم سود داده است، درحالی که از مردم ۱۰۰ تومان سپرده جذب کرده و ۱۲ تومان آن نزد بانک مرکزی ذخیره شده است!.بنابراین نرخ سود مؤثر بانک برای جذب ۱۰۰ تومان سپرده، حدود ۳۴٪ خواهد شد.»

اما برخی دیگر از کارشناسان اقتصادی اگرچه مخالف افزایش نرخ بهره هستند اما آن را برای شرایط فعلی ناگزیر میدانند.

باید نرخ بهره به گونهای باشد که باعث تعادل در اقتصاد شود

امیرحسین جنانی کارشناس اقتصادی در گفتوگو با خبرنگار مهر با بیان اینکه، نرخ بهره باید به گونهای انتخاب شود که بین این نرخ و رشد اقتصادی تعادل به وجود آید. افزایش بیش از حد آن باعث کاهش رشد اقتصادی، و کاهش بیرویه به مشکلات دیگری همچون افزایش تورم منجر میشود. افزایش این نرخ باعث کاهش تسهیلات بانکی، تولید ناخالص داخلی و در نتیجه کاهش رشد اقتصادی میشود. تعیین این نرخ از ابزارهای مهم سیاستگذاری پولی است که بانک مرکزی آن را با هدف کنترل تورم و رکود انتخاب میکند. به بیان دیگر نرخ بهره یکی از ابزارهای بانک مرکزی برای بهبود وضعیت اقتصادی کشور است.

جنانی افزود: با افزایش نرخ بهره، به طور معمول نرخ ارز نیز افزایش مییابد. از سوی دیگر با کاهش آن، علاوه بر افزایش رشد اقتصادی و تسهیل دریافت وام، نرخ ارز نیز کاهش مییابد.افزایش میزان بهره در یک کشور برای سرمایهگذاران خارجی جذابیت زیادی دارد. آنها تمایل بیشتری پیدا میکنند تا در این کشور سرمایهگذاری کنند البته باید توجه داشت که این کار تنها با افزایش این نرخ صورت نمیگیرد و لازم آن ایجاد ساختار مناسب اقتصادی، فرهنگی و سیاسی است.

نرخ بهره حقیقی به بیشترین مقدار خود رسیده است

به گفته جنانی، نرخ بهره حقیقی طی سال ۱۴۰۲ به بیشترین مقدار خود طی دستکم سه سال اخیر رسیده است. سیاست پولی بانک مرکزی در راستای کنترل مقداری ترازنامه بانکها و انتشار گواهی سپرده خاص، منجر به افزایش نرخ بدون ریسک حقیقی (تورم در رفته) شده است.تداوم انتشار گواهی سپرده خاص سبب افزایش مجدد نرخ بهره حقیقی و متعاقباً تعمیق رکود در بازارهای دارایی میگردد.

جنانی افزود: زمانی که میخواهیم اثرگذاری نرخ بهره را مقایسه کنیم نمیتوانیم آن را با نرخ تورم مقایسه کنیم؛ درواقع اثرگذاری نرخ بهره در تورم نمود بالایی ندارد؛ اثرگذاری نرخ بهره بر بازدهی انتظاری داراییها مؤثر است. هزینههای افزایش نرخ بهره قابلتوجه است بهطوری که در بخش تولید، تأمین مالی سرمایه در گردش، فروش و… در نظام بانکی ترازنامه را بسیار بدتر خواهد کرد. این درحالی است که فواید آن با اما و اگر همراه است. بهطور مشخص مهمترین فایده نرخ بهره کنترل قیمت داراییها گفته میشود که در ایران کنترل قیمت در بازار مسکن و ارز خاصترین آن است.

جنانی با بیان اینکه دستکاری نرخ بهره باید با انتظاراتی که در مورد تغییرات قیمتی نرخ ارز وجود دارد، متناسب باشد، گفت: اگر به هر علتی نرخ ارز جهش داشته باشد، تورم بهبار خواهد آمد، افزایش زیاد نرخ بهره برای زمانی است که کشور در شرایط بسیار بیثبات یا در معرض شوکهای شدیدی باشد بانک مرکزی کنترل سیاست ترازنامه بانکها را نیز بهعنوان یک سیاست انقباضی در دستورکار قرار داده که این سیاست هرچند تند بوده اما در زمینه اجرا موفق بوده است. این سیاست درجهت کنترل نقدینگی مفیدتر خواهد بود و همین الان هم میبینیم که رشد نقدینگی نسبتاً مهار شده است.

به گفته جنانی، پس در چنین شرایطی افزایش نرخ بهره معنی نداشته و چهبسا اصرار بر آن کیفیت رشد نقدینگی را نیز تغییر دهد. درواقع با توجه به اجرای کنترل مستقیم ترازنامه بانکها بهعنوان یک سیاست انقباضی، افزایش نرخ بهره روی انقباض معنی نخواهد داشت. البته مجدداً درمورد بحث اثرگذاری نرخ بهره بر بازار سهام باید تاکید کرد بازار سهام مشکلات زیادی دارد که بهعنوان مثال قیمتگذاری، یکی از مهمترینهاست. یا شکاف نرخ ارز بازار و نرخ نیما که بر سودآوری شرکتها بهطور جدی اثرگذار است. درحال حاضر این موارد تغییر نکرده و احتمالاً هم نخواهد کرد، به همین دلیل بازار به نرخی مانند نرخ بهره واکنش نشان میدهد.

امیرحسین جنانی افزود: افزایش نرخ بهره بانکی باعث ایجاد نقدینگی بدون پشتوانه میشود آیا بهتر نبود سرمایههای سرگردان به سمت بازار مولد و پر پتانسیل بورس هدایت شود که در کنار کنترل نقدینگی باعث رونق بخشیدن به چرخه تولید کشور و بهبود وضعیت شرکتهای داخلی شود؟

این کارشناس اقتصادی اضافه کرد: در دنیای امروز به علت محدودیت در عوامل تولید، بهرهوری موضوع مهمی تلقی میشود. ارتقای بهرهوری موجب رشد تولید و به تبع آن رشد اقتصادی کشورهای پیشرو شده است.

به گفته جنانی، بهرهوری مفهومی جامع و کلی است که باعث افزایش آرامش و رفاه انسانها و ارتقای سطح زندگی افراد جامعه میشود. علاوه بر این افزایش بهرهوری منجر به بهبود وضعیت اقتصادی، افزایش تولید، کاهش تورم و افزایش اشتغال میشود. بهرهوری استفاده بهینه از منابع برای دستیابی به حداکثر بازدهی ممکن تعریف میشود. مرکز ملی بهرهوری ایران، بهرهوری را شامل دومولفه کارایی و اثربخشی میداند. اثر بخشی به مفهوم درجه و میزان دستیابی به اهداف تعیین شده میباشد به عبارتی چگونگی تحقق اهداف را مورد سنجش قرار میدهد. کارایی نیز مربوط به استفاده صحیح از منابع میباشد. در بررسی تفاوت میان بهرهوری و کارایی میتوان گفت یک بنگاه اقتصادی ممکن است از نظر فنی کارا باشد یعنی حداکثر تولید را با استفاده از نهادههای خود به دست آورد ولی بهرهوری کل بر تولید حاکم نباشد. تغییرات تکنولوژی عاملی است که میتواند باعث دستیابی به بهرهوری کل در تولید شود.

جنانی ادامه داد: بهرهوری عاملی بسیار مهم در رشد و توسعه اقتصادی و رسیدن به آرمانها و اهداف اقتصادی محسوب میشود. در ایران رشد شاخص بهرهوری روندی بسیار کند و در مقطعی منفی داشته است. متأسفانه تحولات شاخصهای بهرهوری در ایران رضایت بخش نبوده و این شاخص از یک روند مشخص تبعیت نمیکند که ناشی از سیاستهای انقباضی دولتها در نرخ بهره است.

این کارشناس اقتصادی اضافه کرد: فعالیت اقتصادی سالم فعالیتی است که سرمایه و نیروی کار و کارآفرینی را بهکار میگیرد تا ارزشافزوده تولید کند. در بازارهای غیرانحصاری، هر بنگاه باید بهطور مستمر مراقب باشد تا بازار را به رقبا واگذار نکند. بنگاهها در حضور رقبا برای اینکه بخش بزرگتری از بازار را در اختیار بگیرند، باید مدام درصدد کاهش هزینههای تولید و افزایش کیفیت تولید باشند.

نرخ بهره منفی

وقتی که نرخ بهره حقیقی منفی باشد، هیچ بنگاه اقتصادی بهدنبال استفاده از منابع غیربانکی نمیرود و هیچ بنگاهیدرصدد بهترکردن ساختار تولیدی و مالی خود برنمیآید. برعکس، تمامی بنگاهها ساختار خود را طوری بازتعریف میکنند که نشان دهند این منابع برای حیاتشان ضروری است. وقتی که گرفتن وام به خودی خود و نه نوع هزینهکردن آن، سود خالص دو رقمی داشتهباشد، استراتژی هر بنگاهی لاجرم این خواهد بود که هر نوع هزینهای را صرف کند تا به آن منابع دسترسی پیدا کند.

با اشاره به اینکه بارها شنیدهایم که بنگاهها از کمبود منابع مالی گلایه دارند و ناتوانی در گرفتن اعتبار از بانک را یکی از مشکلات تولید برشمردهاند، بخشی از این را میتوان به شرایط تورمیکشور منصوب دانست که نیاز به میزان اعتبار در دسترس را افزایش میدهد، بهخصوص وقتی که بنگاهی نتواند قیمتهایش را متناسب با تورم تعدیل کند، ولی بخش بزرگتر آن مربوط به ساختاری است که وامهای دستوری با نرخ بهره حقیقی منفی میسازد. این وامها اعتیادی را ایجاد میکنند که جز با مصرف بیشتر تسکین نمییابد. توجیهی که دولت برای چنین ساختاری ارائه میکند، حمایت از تولید است.

اگر رابطه شرکتها با بانکها و دیگر مراکز تأمین سرمایه رابطهای اقتصادی و نه دستوری، باشد و نرخ بهره بر مبنای کمیابی منابع سرمایهای تنظیم شود که حتماً بیشتر از نرخ تورم است، تنها بنگاههایی به منابع دسترسی پیدا خواهند کرد که بتوانند آن را تبدیل به ارزشافزودهای فراتر از نرخ بهره کنند. بنگاههایی که نتوانند تا این اندازه کارآمد باشند و ارزشافزودهای فراتر از نرخ بهره تولید کنند، باید از بازار خارج شوند. ورشکستگی بنگاههایی که نمیتوانند از منابع استفاده بهتری نسبت به رقبا بکنند، شرط لازم رشد اقتصادی است.

تأثیر قابل توجه بهره بر اقتصاد چیست؟

مهدی روزبهانی کارشناس دیگر اقتصادی در گفتوگو با خبرنگار مهر با بیان اینکه تأثیر نرخ بهره بر سرمایهگذاری چیست؟، گفت: افزایش نرخ بهره باعث میشود که سرمایهگذاران تمایل کمتری به سرمایهگذاری در پروژههای بلند مدت داشته باشند. به عبارت دیگر، با افزایش این نرخ هزینه تأمین سرمایه افزایش مییابد. در نتیجه، سرمایهگذاران به سرمایهگذاری در پروژههای کوتاه مدت و سپرده بانکی تمایل بیشتری دارند.

این کارشناس اقتصادی به ارتباط تقاضا با نرخ پرداخت و افزود: با افزایش بهره تقاضا در سطح جامعه کاهش مییابد. به دلیل کاهش تقاضا و به دنبال آن ضرر تولید کنندگان، افزایش این نرخ تأثیر منفی بر روی رشد اقتصاد خواهد داشت.

با افزایش این نرخ هزینه تأمین سرمایه برای شرکتها افزایش مییابد و در نتیجه هزینه تولید کالاها و خدمات افزایش مییابد. این امر باعث افزایش تورم در اقتصاد میگردد.

رابطه نرخ بهره بر وضعیت اقتصادی

تعیین این نرخ از ابزارهای مهم سیاستگذاری پولی است که بانک مرکزی آن را با هدف کنترل تورم و رکود انتخاب میکند. به بیان دیگر نرخ بهره یکی از ابزارهای بانک مرکزی برای بهبود وضعیت اقتصادی کشور است.

افزایش یا کاهش این نرخ منجر به کنترل و تغییر عوامل زیر میشود:

تحریک سرمایهگذاری: بانک مرکزی با افزایش بهره بانکی سعی در تشویق سرمایهگذاران به سپردهگذاری در بانک میکند. گفتنی است که میزان بهره با توجه به وضعیت اقتصادی کشور تعیین میشود.

کنترل تورم: بانک مرکزی با تنظیم این نرخ تورم را کنترل میکند. افزایش آن منجر به کاهش نقدینگی شده و رکود در بازارهای موازی مثل طلا، خودرو و مسکن ایجاد میشود.

جذب سرمایه: بانک مرکزی با تعیین نرخ مناسب میتواند سرمایهگذاران داخلی و خارجی را به جذب سرمایه در کشور تشویق کند. با جذب سرمایه میزان سرمایهگذاری، اشتغال و رشد اقتصادی افزایش مییابد.

تعادل در بازار ارز: بانک مرکزی با تعیین میزان بهره مناسب میتواند تعادل در بازار ارز را حفظ کند. با افزایش این نرخ، ارزش پول ملی افزایش مییابد و این میتواند باعث کاهش درخواست برای خرید ارز خارجی شود. در نتیجه، منجر به کاهش فشار بر روی ارزش پول ملی شود.

افزایش سرمایهگذاری در بخشهای اقتصادی مختلف

بانک مرکزی با تعیین نرخ بهره مناسب با شرایط اقتصادی میتواند سرمایهگذاران را به سرمایهگذاری در بخشهای مختلف اقتصادی تشویق کند. با جذب سرمایه، میزان اشتغال و رشد اقتصادی افزایش مییابد.

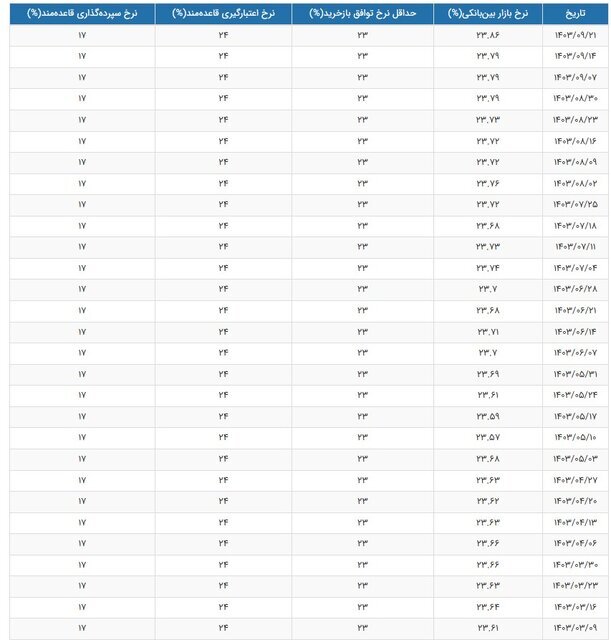

به گزارش خبرنگار مهر، نرخ بهره بالای ۲۳ درصد تهدیدی بسیار قوی برای تولید بوده و اگر دولت تلاش کند این رویه را ادامه دهد، مشکلات متعددی برای تولید ایجاد خواهد شد و بسیاری از بنگاههای اقتصادی با خطر تعدیل نیرو، کاهش سود و افزایش زیان مواجه خواهند شد.

این خبر را در تهران اقتصادی دنبال کنید

.

منبع :مهر